Кто сегодня является драйвером спроса на склады

В последнее время появились сигналы о том, что глобальный рынок складов переходит в новый цикл, поделился наблюдениями Антон Алябьев, старший директор отдела складской и индустриальной недвижимости CORE.XP:

«Это связано с ожиданием рецессии мировой экономики и падением потребительского спроса, повышением процентных ставок, что становится серьезной проблемой для девелоперов и инвесторов. Еще один фактор — замедление рынка e-commerce, который был драйвером спроса на всех мировых рынках в последние 2–3 года».

На российском рынке спрос на складские площади сохраняется. «В прошлом году по России были закрыты сделки почти на 3,9 млн кв. м в классе А, что стало рекордным значением, поэтому к началу 2022-го многие подходили с оптимизмом, — рассказывает Антон Алябьев. — После февральских событий наступила пауза, планы развития были отложены. Однако с середины мая мы наблюдаем восстановление активности. В I полугодии 2022-го в классе А было заключено сделок на 760 тыс. кв. м. Рынок восстанавливается, и это видно невооруженным глазом».

На август 2022 года объем активных запросов составляет 2 млн кв. м и более половины из них (56%) приходится на формат built-to-suit, то есть строительство «под клиента».

Как отмечает Антон Алябьев, сейчас драйвером спроса на складские площади становится продуктовый ритейл: он формирует более трети (34%) общего объема запросов. Причем существенную долю в спросе со стороны этого сегмента занимают дискаунтеры.

Александр Павленко, директор по аналитике бизнес-юнита Циан.Коммерческая, проанализировал состояние городской логистики — средних и небольших складов в черте города и в непосредственной близости от него. Он отметил, что пандемию городская логистика столицы пережила лучше остальных сегментов — во многом потому, что успешно развивалось направление e-commerce.

После начала СВО наметилось падение спроса, но затем рынок стабилизировался на 80% для складских ПСН и 60–70% для городских складов (по сравнению со спросом в первую неделю марта 2020 года).

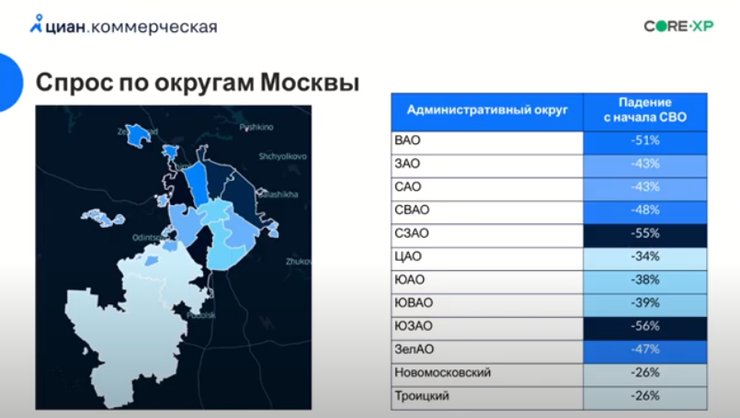

Сильнее всего в Москве пострадали Юго-Западный (–56% с начала СВО) и Северо-Западный административные округа (–55% с начала СВО). Лучше всего дела обстоят в Центральном административном округе, где спад составил 34%.

В Новой Москве, показавшей –26%, больше крупных складских объектов, которые пострадали не так сильно. Как поясняет Александр Павленко, такие складские комплексы занимают крупные арендаторы, которые более устойчивы к рыночным кризисам.

«Если во время первого локдауна сложно было совершать сделки чисто механически, то после начала СВО людей смущает неопределенность: непонятно, каким будет эффект от ухода иностранных компаний и сокращения экономики. Тем не менее сегодня спрос на складские помещения есть», — отметил Павленко.

В Санкт-Петербурге 2021 год для складской логистики был удачным, уровень спроса превышал показатели двух предыдущих лет. Складские ПСН показывали 180% от доковидного уровня, городские склады — 120–130%. После январских праздников 2022 года стимулом для роста рынка послужил отложенный спрос, затем произошло резкое падение, которое впоследствии стабилизировалось на уровне 120% для ПСН и 80% для городских складов.

«В регионах падение спроса на склады началось во второй половине 2021 года. Екатеринбург зафиксировался на 70% доковидного уровня, Казань — на 45%. Исключением стал Новосибирск, который вырос до 120%.

Также Новосибирск — это единственный регион, который показывает рост в последние несколько недель. Именно с этого города и может начаться восстановление спроса на склады в регионах», — считает Александр Павленко.

На Циан сегодня наибольшим спросом пользуются площади до 100 кв. м (43%). На площади от 100 до 200 кв. м приходится 21%, а на площади от 200 до 500 кв. м — 17% интереса арендаторов.

Девелоперы сумели перегруппироваться

Несмотря на рост цен и непростые экономические условия, строительство новых складских объектов продолжается. Как считают в CORE.XP, по итогам года совокупный объем нового строительства может составить около 3 млн кв. м (1,6 млн кв. м в Москве и области, 1,4 млн. кв. м — на региональных рынках), что сопоставимо с результатами прошлого года.

Большая часть нового строительства в регионах — это объекты built-to-suit, которые были законтрактованы в прошлом году.

старший директор отдела складской и индустриальной недвижимости CORE.XP

При этом значительная доля новых площадей еще доступна для аренды или покупки: из всего объема строящихся складов с ожидаемой готовностью в этом году в Москве и Московской области свободно 42%, в регионах — 28%.

В 2023-м годовой объем строительства новых складов может составить около 2 млн кв. м, что примерно сопоставимо с уровнем 2020-го.

Уйти, чтобы остаться

Основной причиной роста предложения на рынке складской недвижимости, по мнению Антона Алябьева, стал вовсе не уход иностранных компаний, а нарушение цепочек поставок и, как следствие, сокращение товарных запасов. Но есть и другие факторы.

«Многие арендаторы брали площади с запасом под будущее развитие, и сейчас они оказались излишними, — говорит эксперт. — Некоторые компании уже в прошлом году находились в предкризисном состоянии и сокращали занимаемые объемы складских помещений. Отдельная категория — ушедшие с российского рынка иностранные игроки. Ярким примером может служить польский ритейлер LPP, освободивший складские площади».

Алябьев отметил, что доля иностранных компаний на складском рынке в целом невелика. Среди арендаторов Москвы и Московской области на иностранных игроков приходится 15% площадей, а в регионах этот показатель не превышает 8%. Кроме того, многие уходят, не уходя — то есть просто становятся независимыми российскими компаниями.

Как рассказал Антон Алябьев, рост доступных площадей начался еще в I квартале 2022 года, когда после почти нулевой вакансии на рынок вышло 250 тыс. кв. м.

Во II квартале объем свободных площадей, включая субаренду, составил 636 тыс. кв. м, увеличилось количество предложений по прямой аренде. Часть складов, предлагавшихся в I квартале в субаренду, к лету стала недоступна.

Сегодня на рынке свободно 827 тыс. кв. м, из них почти 400 тыс. кв. м предлагаются в аренду, остальные — в субаренду.

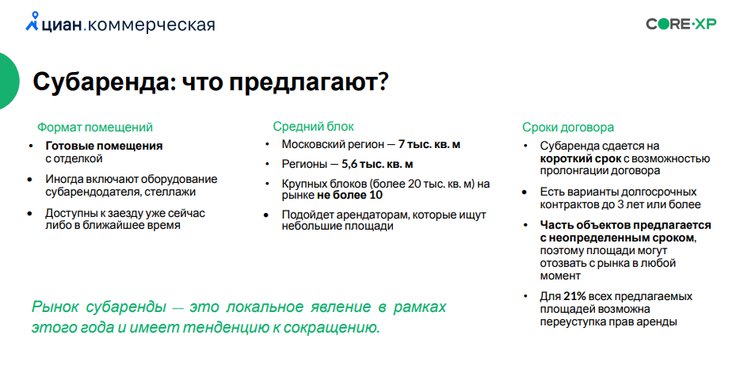

По словам Антона Алябьева, у субаренды есть как плюсы (это готовые к эксплуатации, часто оборудованные помещения), так и минусы (как правило, небольшие размеры блоков, ограничение по срокам).

«Однако по сути такой формат не нужен ни субарендатору, ни субарендодателю, ни арендодателю, и мы надеемся, что слово „субаренда“ исчезнет из нашего лексикона», — говорит он.

По оценкам CORE.XP, к концу года доля свободных площадей составит 5–6%, или около 1 млн кв. м. Основной объем будет формироваться предложениями по прямой аренде.

В регионах объемы вакантных площадей варьируются от 70 до 100 тыс. кв. м. Так, например, в Новосибирске доля свободных складских помещений — 4,3%, в Екатеринбурге — 5,3%, в Санкт-Петербурге — 3,6%, в Ростове-на-Дону — 5,2%, в Казани — 0,5%.

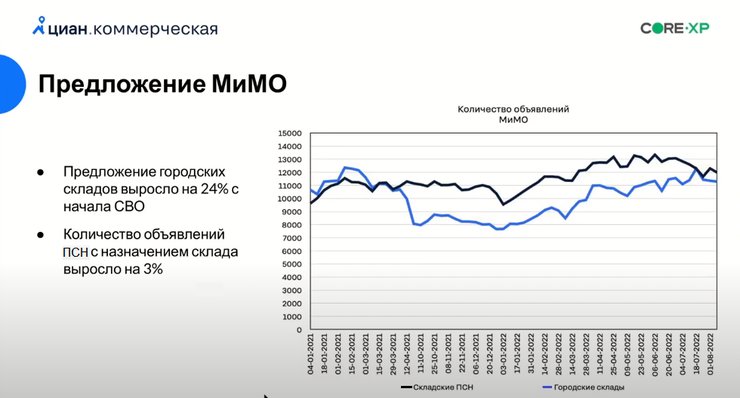

Как рассказал Александр Павленко, с начала СВО предложение в сегменте городских складов Москвы выросло на 24%, количество ПСН — на 3%.

«Однако это не значит, что вакантность в сегменте ПСН не увеличивается, — поясняет эксперт. — Дело в том, что сейчас растет off-market — рынок вакантных площадей, не представленных ни на каких площадках. Нужно отметить, что там встречаются весьма интересные объекты».

В Санкт-Петербурге и Ленинградской области предложение городских складов выросло на 48%, количество объявлений о ПСН под склад — на 10%. В Екатеринбурге количество складских объявлений выросло на 12%, в Новосибирске — на 30%, в Казани — на 25%.

Напоминаем, что Циан запустил сервис CRE.Space. Это информационно-аналитическая платформа, консолидирующая всю важную информацию о рынке коммерческой недвижимости. Здесь можно получить информацию о вакантных площадях на объектах, владельцы которых пока нигде не размещают своих объявлений.

Защитный актив от инфляции

Сейчас, когда количество инструментов для инвестирования значительно сократилось, складская недвижимость выглядит хорошим вариантом для сохранения и приумножения капитала.

Доходность, которую инвестор будет получать от сдачи склада, включает в себя и премию за то, что вход на рынок коммерческой недвижимости имеет высокий чек, и компенсацию рисков, связанных с поиском арендаторов, необходимостью будущего ремонта и т. д.

«Обычно ставка капитализации выше, чем ключевая ставка. Чем текущий кризис отличается от кризиса 2020 года? Тогда cap rate был намного выше, чем ключевая ставка, находившаяся на рекордно низких значениях, — рассказывает Александр Павленко. — Склады выглядели более привлекательным активом, чем вклады и облигации. В начале СВО из-за роста инфляции ключевая ставка стала значительно выше, чем cap rate, однако сегодня выровнялась».

Также нужно учесть и то, что недвижимость является защитным активом от инфляции. Даже если в моменте доход от аренды ниже, чем доходность по вкладам, стоимость недвижимости будет неизменно расти, защищая инвестора от обесценивания вложений.

Снижения ставок ожидать не стоит

Одной из главных проблем современного складского рынка Антон Алябьев считает разрыв ставок между строящимися и готовыми объектами.

«Очевидно, что девелопмент не может развиваться при ставке аренды в 5600 рублей за «квадрат», — говорит он. — Сегодня многие девелоперы ждут, когда рынок поглотит существующий объем готовых помещений и можно будет выводить новые проекты».

Эксперт считает, что по мере стабилизации рынка и прекращения прироста новых площадей ставки стабилизируются. Это должно произойти уже в конце 2022-го или в начале 2023 года.

Александр Павленко рассказал, что ставки аренды для городских складов с начала СВО выросли на 6,6% — в основном из-за появления на рынке новых объектов. За год же арендные ставки выросли на 20%, что связано с ростом цен. Стоимость аренды ПСН поднялась на 5% за год.

Цена покупки городских складов в Москве и Московской области снизилась на 14% с начала СВО и на 5,6% год к году. Ставки аренды для складских ПСН выросли на 6% с начала СВО и на 11% год к году.

Ставки продажи для складских ПСН зафиксировались на уровне 196 тыс. рублей за кв. м, для городских складов — на отметке в 84 тыс. рублей за кв. м.

Снижения ставок аренды в дальнейшем, как полагает Антон Алябьев, ожидать не стоит: «Массового ухода компаний не наблюдается и апокалипсиса на рынке точно не предвидится. Складской рынок России может быть устойчивее многих зарубежных».